Michael Roberts

25/09/2021

“La economía ha avanzado hacia las metas de empleo e inflación y si el progreso continúa ampliamente como se espera, pronto se justificará una moderación en el ritmo de compra de activos”, dijeron los funcionarios de la Reserva Federal de Estados Unidos en su declaración de política monetaria de septiembre. La Fed también señaló que los aumentos de las tasas de interés podrían producirse más rápido de lo esperado, y 9 de los 18 responsables políticos creen que los costes de los préstamos deberán aumentar en 2022.

La Fed redujo su pronóstico de crecimiento del PIB real para este año a 5.9% desde el 7% de su proyección de junio, pero elevó su pronóstico para el próximo año a 3.8%, desde 3.3% de la proyección de junio). Más preocupante para los mercados de inversión y para los trabajadores asalariados, es que se espera que la inflación promedie un 4,2% este año antes de volver a caer al 2,2% el próximo año; y la tasa de desempleo se mantendrá por encima de los niveles prepandémicos este año y el próximo.

La gran pregunta para la Fed es si debería dejar de inyectar enormes cantidades de efectivo en el sistema bancario supuestamente para respaldar a las empresas durante la crisis del COVID. En su reunión, dejó claro que era inminente una 'reducción' de su compra mensual de bonos hipotecarios y del gobierno (próxima reunión). Ralentizar sus compras de activos "pronto podría estar justificado".

Sin embargo, la Fed está dividida sobre cuándo hacerlo. El presidente de la Fed, Powell, señaló que algunos participantes del FOMC piensan que los criterios de "progreso sustancial adicional" ya se han cumplido, mientras que caracterizó las condiciones en el mercado laboral como "casi alcanzadas" sugún su propia visión de esos criterios. En el turno de preguntas, Powell dijo que la opinión de consenso en el Comité era finalizar las compras a mediados de año, aproximadamente un trimestre antes de su pronóstico anterior. También enfatizó que la Fed podría ajustar el ritmo según sea necesario, pero que la reducción probablemente se acelerará si parece que las condiciones lo justifican antes de lo esperado.

En cuanto a las subidas de tipos de interés, todavía faltaba un poco. Los funcionarios de la Fed están divididos equitativamente entre subirlos o mantenerlos hasta finales de 2022 y permanecen divididos sobre si las subidas deben ser 3 o 4 hasta finales de 2023 o 6 o 7 en total hasta finales de 2024. Powell continuó argumentando que la elevada inflación actual se debe en gran parte a "factores transitorios" que se desvanecerán antes del próximo año, y que las expectativas de inflación a largo plazo siguen estando ampliamente contenidas.

Por lo tanto, incluso si la 'flexibilización cuantitativa' comienza a disminuir el próximo año, las tasas de interés se mantendrán muy bajas o cercanas a cero durante al menos otro año. La Fed se encuentra en un dilema. Las bajas tasas de interés son malas porque demasiado endeudamiento a tasas bajas podría conducir a una inflación más alta y sostenida si la oferta no puede igualar el crecimiento de la demanda, mientras que continuará el endeudamiento para la especulación en activos financieros y propiedades. Por otro lado, el aumento de las tasas de interés elevará el coste del servicio de la deuda existente, ya en niveles récord, lo que eventualmente podría conducir a incumplimientos de pagos, quiebras y un colapso financiero. La Fed no está segura de qué camino tomar.

Pero tampoco la teoría económica convencional. Eso se debe en parte porque la teoría económica dominante no tiene una explicación clara de las bajas tasas de interés. La visión neoclásica / austriaca es que las tasas de interés del mercado dependen de la oferta y la demanda de ahorro e inversión. Cuando el primero es más alto que el segundo, las tasas de interés bajarán para alcanzar un nuevo equilibrio. Esto se llama tasa de interés natural o r *. La escuela austriaca agrega que si el banco central interviene en este mercado de capital inyectando crédito monetario, distorsiona la tasa de mercado por debajo de la tasa natural, lo que eventualmente conducirá a una contracción crediticia. Y esto es lo que está sucediendo ahora.

Pero, ¿existe una tasa de interés natural? ¿Nos ayuda este concepto a comprender lo que está sucediendo en la economía, especialmente en las principales economías capitalistas, en este momento? Keynes descartó la idea, argumentando que no había una tasa natural estática sino una serie de tasas dependiendo del nivel de inversión,el consumo y el ahorro en una economía y el deseo de atesorar dinero (preferencia por la liquidez). No había razón alguna para suponer que la economía capitalista 'corregirá' cualquier desajuste entre inversión y ahorro, particularmente en una depresión, ajustando las tasas de interés del mercado a la 'tasa natural' mediante algún proceso automático de mercado. Esto se debe a que en una depresión en la que los rendimientos de las inversiones son demasiado bajos en comparación con la tasa de interés monetaria, los capitalistas acapararán su dinero en lugar de invertir en una "trampa de liquidez".

Ni Keynes ni Marx creían en un concepto como la tasa de interés natural, sino en la relación entre la tasa de interés por tener dinero en el banco y la rentabilidad (o rendimiento) del capital productivo. En realidad, también lo hizo el creador del concepto de la tasa natural, Wicksell. Según Wicksell, la tasa natural “ nunca es alta o baja en sí misma, sino solo en relación con las ganancias que la gente puede obtener con el dinero en sus manos, y esto, por supuesto, varía. En los buenos tiempos, cuando el comercio es dinámico, la tasa de ganancia es alta y, lo que es de gran importancia, generalmente se espera que siga siendo alta; en períodos de depresión es bajo y se espera que permanezca bajo ".

Marx negó el concepto de tasa de interés natural. Para él, el rendimiento del capital, ya sea como intereses devengados por prestar dinero, o los dividendos de la tenencia de acciones, o las rentas inmobiliarias, provenían de la plusvalía apropiada del trabajo de la clase trabajadora y de los sectores productivos del capital. Los intereses formaban parte de esa plusvalía. La tasa de interés fluctuaría así entre cero y la tasa promedio de ganancia de la producción capitalista en una economía. En tiempos de bonanza, se movería hacia la tasa media de ganancia y en recesiones descendería hasta cero. Pero el motor decisivo de la inversión sería la rentabilidad, no la tasa de interés. Si la rentabilidad es baja, los tenedores de dinero acumularán cada vez más dinero o especularán con activos financieros en lugar de invertir en activos productivos. Lo que importa no es si la tasa de interés del mercado está por encima o por debajo de alguna tasa "natural", sino si es tan alta que excluye como opción invertir los beneficios en activos productivos.

La tesis poskeynesiana argumenta que las tasas de interés alcanzan mínimos porque los ahorros superan al gasto. Son los hogares los que empiezan a acumular dinero en lugar de gastarlo. La explicación hasta ahora se ha basado en la demografía; es decir, las personas mayores tienden a gastar menos y ahorrar más, y en todas partes las economías capitalistas avanzadas están envejeciendo. Sin embargo, la última explicación es que es la creciente desigualdad lo que crea un 'exceso de ahorro' porque las personas más ricas tienden a ahorrar más que las personas más pobres. Este es un argumento que se ha presentado durante algún tiempo, particularmente en el plano internacional, y los keynesianos han argumentado que ha habido un 'exceso de ahorro global' en países con superávit comercial como China, Japón o Alemania y su capital excedente se ha transferido a Estados Unidos, reduciendo las tasas de interés.

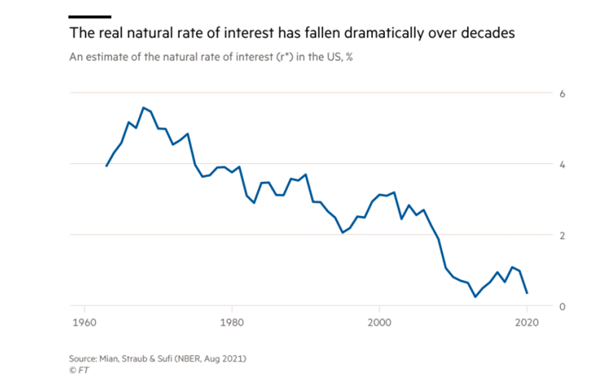

Recientemente, Mian y Sufi ( mss_jh_word.pdf (kansascityfed.org) presentaron un nuevo artículo en el simposio federal de Jackson Hole de este año, que ha entusiasmado a gente como Martin Wolf, columnista de economía keynesiano del Financial Times. Mian y Sufi han argumentado algo similar antes en su libro, House of Debt. Ahora concluyen, como ya sugirieron en su trabajo anterior, que la principal explicación de la caída de las tasas de interés reales ha sido una desigualdad alta y creciente y no factores demográficos, como los hábitos de ahorro de la generación “baby-boom” a lo largo de su vida. Su punto principal es que las tasas de ahorro varían mucho más según los ingresos dentro de las cohortes de edad que entre las cohortes de edad. Las diferencias también son enormes: en los EEUU, el 10 por ciento de los hogares con ingresos más altos tiene una tasa de ahorro entre 10 y 20 puntos porcentuales más alta que el 90 por ciento inferior. Dada esta divergencia, el cambio en la distribución del ingreso hacia los niveles más altos elevó inevitablemente la propensión general a ahorrar. Así que las bajas tasas de interés son el resultado del acaparamiento de los ricos. Por lo tanto, la Fed nunca podrá subir las tasas de interés mientras la desigualdad se mantenga alta. Mientras tanto, los hogares acumularán mayores deudas pidiendo préstamos a tasas bajas para comprar viviendas, con el riesgo de una futura implosión de la deuda.

Pero ¿esta explicación es correcta? La debilidad de esta explicación es la tesis de que el bajo consumo de los hogares es el problema, lo que conduce a una falta de "demanda agregada'' necesaria para llevar a las economías capitalistas a una senda sostenida de mayor crecimiento y así permitir que las tasas de interés aumenten sin crisis. Esta teoría particular del subconsumo pasa por alto lo que falta en todas las teorías del subconsumo: lo que hace el sector capitalista. El consumo no es la única categoría de la "demanda agregada"; también hay demanda de inversión por parte de los capitalistas. De hecho, Marx argumentó que este era el factor más importante para impulsar el crecimiento de la producción en una economía capitalista, e incluso Keynes a veces estuvo de acuerdo. Lo he demostrado en varios artículos y papeles, es decir que la inversión capitalista es el "factor decisivo" de los auges y las recesiones: la caída de la inversión es la que lleva a las economías capitalistas a las recesiones y las saca de ellas. El consumo es un factor rezagado y, de hecho, los cambios en el consumo son pequeños durante el ciclo de auge y recesión en comparación con la inversión.

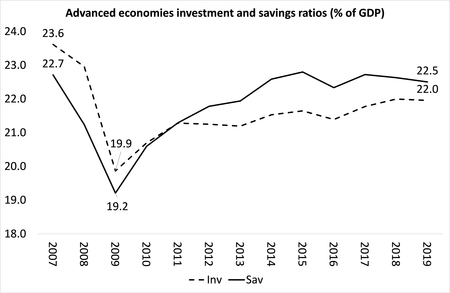

No existe un "exceso de ahorro" mundial o nacional. En cambio, el problema es la "escasez de inversiones". Si miramos las tasas de inversión (medidas por la inversión total en relación con el PIB en una economía), encontramos que en los últimos diez años, la inversión total en relación con el PIB en las principales economías ha sido débil; de hecho, en 2019, la inversión total (gobierno, vivienda y empresas) en relación con el PIB sigue siendo más baja que en 2007. En otras palabras, incluso la baja tasa de crecimiento del PIB real en las principales economías en los últimos diez años no se ha correspondido con el crecimiento de la inversión total. Y si se elimina al gobierno y la vivienda, la inversión empresarial ha tenido una evolución aún peor.

La tasa de ahorro nacional de las economías capitalistas avanzadas en 2019 no es más alta que en 2007, mientras que la tasa de inversión ha caído un 7%. Ha habido escasez de inversiones, no exceso de ahorros.

Como señaló un erudito ortodoxo del Instituto Breugel en una carta a Martin Wolf: “Si bien no niego que los hogares más ricos ahorren más, no puede explicar la caída de las tasas de interés reales. La razón es simple: la tasa de ahorro bruto (expresada como porcentaje del producto interno bruto) no aumentó en los EEUU. Por el contrario, ha disminuido durante los últimos 40 años, especialmente en la década de 1980 y principios de la de 1990, cuando la desigualdad de ingresos creció rápidamente. Esto significa que otros factores fueron más importantes que el impacto de una mayor desigualdad de ingresos en la tasa de ahorro. Más allá de la tasa de ahorro, deberíamos mirar a otro lado: a la inversión. La relación entre la tasa de inversión total y el PIB tiene una tendencia a la baja en todas las economías del G7, excepto Canadá y Francia. Quizás un análisis de las causas del descenso de la tasa de inversión nos acercaría a la explicación de por qué las tasas de interés reales son tan bajas".

En mi opinión, las bajas tasas de interés no son el resultado de una falta de demanda agregada causada por el aumento de la desigualdad y la incapacidad de los trabajadores para recomprar su propia producción. Es el resultado de la disminución de la rentabilidad del capital en las principales economías capitalistas, lo que obliga a las empresas a mirar al exterior para invertir donde la rentabilidad es mayor (el índice de inversión en las economías emergentes ha aumentado un 10% en los últimos diez años, algo que estos analistas keynesianos y post-keynesianos ignoran.

El 'exceso de ahorro' es en realidad simplemente una falta de inversión en la economía real. ¿Por qué hubo y hay una carencia de inversión hasta niveles que impulsarían el crecimiento y las tasas de interés con él? La rentabilidad de los sectores productivos es demasiado baja. En EEUU, la rentabilidad del sector no financiero comenzó a retroceder después de la década de 1990, lo que generó el colapso del sector de la alta tecnología y obligó a los inversores a cambiar a la inversión inmobiliaria, lo que generó la burbuja inmobiliaria. Detrás del aumento de la deuda y el posterior colapso hay una crisis en la rentabilidad de la producción capitalista. Nada de esto se explica, naturalmente, en House of Debt de Mian y Sufi.

De hecho, la evidencia empírica de una conexión causal entre desigualdad y crisis sigue siendo cuestionable. Por el contrario, un trabajo reciente de economistas marxistas presentado en la conferencia IIPPE de este año (informaré sobre la conferencia en una próxima nota) muestra que las tasas de interés del mercado (tanto a corto como a largo plazo) están estrechamente correlacionadas con los cambios en la rentabilidad del capital. Karl Beitel demuestra tal correlación y conexión y Nikos Stravelakis presenta un apoyo empírico y explicativo para esto.

Por lo tanto, si las tasas de interés del mercado están determinadas en última instancia por la rentabilidad del capital y no por la relación entre 'ahorro e inversión' o el nivel de desigualdad y el consumo de los hogares, entonces si la rentabilidad del capital se mantiene baja, las tasas de interés harán lo mismo, independientemente de que la Fed u otros bancos centrales lo hagan. O, para ser más precisos, si la Fed opta no solo por poner fin a la flexibilización cuantitativa sino por subir significativamente su tasa de política, entonces es más que probable que genere una crisis de deuda porque no se ha elevado la rentabilidad del capital productivo.

Creo que esto plantea el debate entre quienes, como Larry Summers, temen que el actual aumento de la inflación en el precio de los bienes y servicios en EEUU no sea transitorio y que, por lo tanto, la Fed se verá obligada a subir las tasas de interés, y los que piensan que es transitorio y, por lo tanto, no hay necesidad de cerrar el grifo de liquidez y reducir el crédito, todavía.

Hay un escenario peor que podría suceder. Nouriel Roubini, o el "Dr. Crisis", como solía ser llamado porque pronosticaba regularmente colapsos financieros hasta que se produjeron en 2008, ahora piensa que una deuda muy alta, tasas de interés muy bajas y una variedad de presiones sobre la oferta global implican que las economías capitalistas se están encaminando directamente a otra crisis, que culminara en una combinación de bajo crecimiento y alta inflación.

Es cierto que la deuda, tanto privada como pública en la economía mundial, se encuentra en niveles récord. A nivel mundial, en 1999 fue del 220 por ciento del PIB. Hoy es del 360 por ciento y sigue aumentando. En los países avanzados, 420 por ciento y en aumento. En China 330 por ciento y en aumento. En los mercados emergentes, 250 por ciento y en aumento y la mayor parte en moneda extranjera. Roubini reconoce que esta carga de la deuda no se puede reducir excepto mediante un enorme aumento de la inflación que reduzca su carga real para los deudores. Pero tal desarrollo destruirá las monedas de los mercados emergentes y los obligará a incumplir sus pagos. Por lo tanto, las principales economías podrían entrar en un período de "estanflación", es decir, un crecimiento estancado junto con la inflación. La última vez que sucedió fue en la crisis de rentabilidad de la década de 1970, cuando la rentabilidad del capital se redujo drásticamente y condujo a las recesiones de 1974-5 y 1980-82.

La aceleración de la inflación puede ser un problema en este momento en los Estados Unidos y otras economías capitalistas en recuperación, y ciertamente afecta cualquier recuperación de los ingresos laborales; pero para el capitalismo, la rentabilidad es el punto de referencia real y puede verse afectada por aumentos salariales por un lado y aumentos de intereses por el otro. Si es así, esa es la base para una nueva recesión.