Michael Roberts

31/03/2023

Los precios de las acciones de los bancos se han estabilizado a principios de esta semana. Y todos los funcionarios clave de la Reserva Federal, el Tesoro de los Estados Unidos y el Banco Central Europeo están asegurando a los inversores que la crisis ha terminado. La semana pasada, el presidente de la Reserva Federal, Jerome Powell, calificó al sistema bancario de EEUU de "fuerte y resistente" y no hay riesgo de una crisis bancaria como en 2008-9. La secretaria del Tesoro de EEUU, Janet Yellen, ha declarado que el sector bancario de EEUU se estaba "estabilizando". El sistema bancario de EEUU es fuerte. Aprovechando la marea, la presidenta del BCE, Lagarde, ha dicho repetidamente a los inversores y analistas que "no había relación" entre la lucha contra la inflación, aumentando las tasas de interés, y preservar la estabilidad financiera.

Así que todo está bien, o al menos pronto lo estará, dado el apoyo masivo de liquidez que la Reserva Federal y otros organismos crediticios del gobierno de los Estados Unidos están ofreciendo. Además, los bancos más fuertes han intervenido para comprar los bancos quebrados (SVB o Credit Suisse) o invertir dinero en efectivo en los que peligran (First Republic).

¿Todo ha terminado? Bueno, no terminará hasta que termine. Los últimos datos de la Reserva Federal muestran que los bancos estadounidenses perdieron 100.000 millones de dólares en depósitos en una semana. Desde que comenzó la crisis hace tres semanas, mientras que los grandes bancos estadounidenses han añadido 67.000 millones de dólares a sus balances, los bancos pequeños han perdido 120.000 millones de dólares y los bancos de propiedad extranjera 45.000 millones de dólares.

Para cubrir estas perdidas y prepararse para más, los bancos estadounidenses han pedido prestados 475.000 millones de dólares a la Reserva Federal; divididos uniformemente entre bancos grandes y pequeños, aunque en relación con su tamaño, los bancos pequeños pidieron prestado el doble que los grandes.

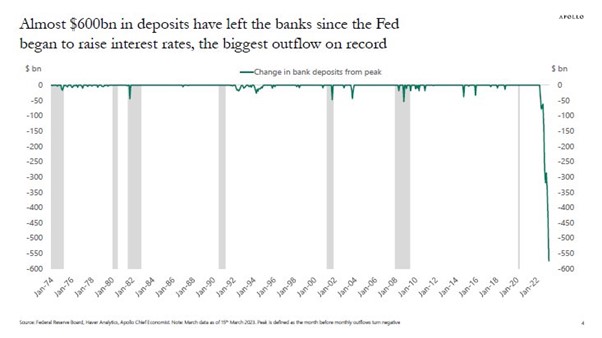

Los bancos más débiles de los EEUU han estado perdiendo depósitos durante más de dos años a favor de los bancos más fuertes, pero se han retirado 500 mil millones de dólares desde el colapso de SVB el 10 de marzo y 600.000 millones de dólares desde que la Reserva Federal comenzó a aumentar las tasas de interés. Un récord.

¿A dónde van todos estos depósitos? La mitad de los 500.000 millones de dólares en las últimas tres semanas han ido a los bancos más grandes y fuertes y la otra mitad a fondos del mercado monetario. Lo que está sucediendo es que los depositantes (principalmente individuos ricos y pequeñas empresas) están entrando en pánico ante el peligro de que su banco pueda quebrar como SVB y, por lo tanto, se están marchando a grandes bancos "más seguros". Y también los depositantes ven que, con el aumento de las tasas de interés en todos los ámbitos impulsado por los bancos centrales para "luchar contra la inflación", hay mejores tasas de ahorro en fondos del mercado monetario.

¿Qué son los fondos del mercado monetario (FMM)? No son bancos, sino instituciones financieras que ofrecen una tasa mejor que los bancos. ¿Cómo lo hacen? No ofrecen servicios bancarios; los FMM son solo vehículos de inversión que pagan tasas más altas en efectivo. Pueden hacer esto comprando a su vez bonos a muy corto plazo, como bonos del Tesoro, que ofrecen una tasa de rendimiento ligeramente más alta. Por lo tanto, los FMM obtienen una pequeña ganancia de intereses, pero con grandes cantidades. Más de 286.000 millones de dólares han inundado los fondos del mercado monetario en lo que va de marzo, lo que lo convierte en el mayor mes de entradas desde el abismo de la crisis del Covid-19. Si bien eso no supone un cambio masivo en relación con el tamaño del sistema bancario de EEUU (es menos del 2 % de los 17,5 mil millones de dólares de depósitos bancarios), muestra que los nervios siguen al límite.

Y recordémonos cómo empezó todo esto. Comenzó con el Silicon Valley Bank (SVB) cerrando sus puertas. Luego el Signature Bank de criptomonedas. Siguió First Republic, otro banco, que tuvo que ser rescatado por un grupo de grandes bancos. Y en Europa, el banco Credit Suisse se derrumbó en menos de 48 horas.

La causa inmediata de estas recientes quiebras bancarias, como siempre, fue una pérdida de liquidez. ¿Qué queremos decir con eso? Los depositantes de SVB, First Republic y Signature comenzaron a retirar su efectivo en masa, y estos bancos no tenían el efectivo líquido para satisfacer las demandas de los depositantes.

¿Por qué? Por dos razones clave. En primer lugar, gran parte del efectivo que se había depositado en estos bancos había sido reinvertido por las juntas bancarias en activos que han perdido enormemente valor en el último año más o menos. En segundo lugar, muchos de los depositantes de estos bancos, principalmente pequeñas empresas, habían descubierto que ya no estaban obteniendo ganancias ni recibiendo fondos adicionales de los inversores, pero que todavía tenían que pagar sus facturas y a su personal. Por lo tanto, comenzaron a retirar dinero en efectivo en lugar de acumularlo.

¿Por qué los activos de los bancos pierden valor? Debido al aumento de las tasas de interés en todos los ámbitos en el sector financiero, impulsado por las medidas de la Reserva Federal para aumentar su tasa política básica de forma sustancial y rápida, supuestamente para controlar la inflación. ¿Cómo funciona eso?

Bueno, para ganar dinero, digamos que los bancos ofrecen a los depositantes un 2 % anual de interés sobre sus depósitos. Deben cubrir ese interés, ya sea haciendo préstamos a una tasa más alta a los clientes, o invirtiendo el efectivo de los depositantes en otros activos que ganen una tasa de interés más alta. Los bancos pueden obtener esa tasa más alta si compran activos financieros que pagan más intereses o que podrían vender con un beneficio (pero podrían ser más arriesgados), como bonos corporativos, hipotecarios o acciones.

Los bancos pueden comprar bonos, que son más seguros porque los bancos devuelven su dinero en su totalidad al final del vencimiento del bono, por ejemplo, cinco años. Y cada año, el banco recibe una tasa de interés fija más alta que el 2% que reciben sus depositantes. Obtiene una tasa más alta porque no puede recuperar su dinero al instante, sino que debe esperar, incluso durante años.

Los bonos más seguros para comprar son los bonos del gobierno porque el Tío Sam (probablemente) no va a incumplir el canje del bono después de cinco años. Así que los gerentes de SVB pensaron que estaban siendo muy prudentes al comprar bonos del gobierno. Pero aquí está el problema.

Si compra un bono del gobierno por 1.000 dólares, que "madura" en cinco años (es decir, devuelve su inversión en su totalidad en cinco años), que paga intereses, por ejemplo, del 4 % al año, y si sus clientes de depósito reciben solo el 2 % anual, gana dinero. Pero si la Reserva Federal aumenta su tasa política en un 1 %, los bancos también deben aumentar sus tasas de depósito en consecuencia o perder clientes. Las ganancias del banco se reducen. Pero lo que es peor, el precio de su bono de 1.000 dólares en el mercado de bonos secundarios (que es como un mercado de automóviles de segunda mano) cae. ¿Por qué? Porque, aunque su bono del gobierno todavía renta un 4 % anual, la diferencia entre el interés de su bono y el interés en curso por dinero en efectivo u otros activos a corto plazo se ha reducido.

Pero, si necesita vender su bono en el mercado secundario para obtener dinero en efectivo, cualquier comprador potencial de su bono no estará dispuesto a pagar 1.000 $ por él, sino digamos solo 900 $. Eso se debe a que el comprador, al pagar solo 900 $ y aún así obtener el 4 %, ahora puede obtener un rendimiento de intereses de 4/900 o 4,4 %, lo que hace que valga más la pena comprar. SVB tenía un montón de bonos que compró "a la par" (1.000 dólares), pero que valían menos en el mercado secundario (900 dólares). Así que tenía "pérdidas no realizadas" en sus libros.

Pero, ¿por qué importa eso si no tiene que venderlos? SVB hubiera podido esperar hasta que los bonos vencieran, y luego recuper todo su dinero invertido más intereses durante cinco años. Pero aquí está la segunda parte del problema para SVB. Al aumentar las tasas de la Reserva Federal y la desaceleración económica hacia la recesión, particularmente en el sector tecnológico de de empresas "start-up" en el que SVB se especializó, sus clientes estaban perdiendo beneficios y, por lo tanto, se vieron obligados a quemar más efectivo y reducir sus depósitos en SVB.

Eventualmente, SVB no tuvo suficiente efectivo líquido para cumplir con los retiros de depósitos; en cambio, tenía muchos bonos que no habían vencido. Cuando fue obvio para los depositantes, aquellos que no estaban cubiertos por el seguro de depósitos estatal (cualquier cantidad que supere los 250.000 dólares) entraron en pánico y hubo una corrida bancaria. Esto se hizo obvio cuando SVB anunció que tendría que vender gran parte de sus activos en bonos con pérdidas para cubrir los retiros. Las pérdidas parecían ser tan grandes que nadie puso dinero nuevo en el banco y SVB se declaró en bancarrota.

Así que la falta de liquidez se convirtió en insolvencia, como siempre ocurre. ¿Cuántas pequeñas empresas experimentan que si solo hubieran recibido un poco más de crédito de su banco o de un inversor, podrían haber superado la escasez de liquidez y mantenerse en el negocio? En su lugar, si no obtienen más ayuda, deben cerrar. Eso es básicamente lo que pasó en estos bancos.

Pero el argumento es que se trata de excepciones y que las autoridades monetarias han actuado rápidamente para estabilizar la situación y detener el pánico de los depositantes. Hay dos cosas que el gobierno, la Reserva Federal y los grandes bancos han hecho. En primer lugar, han ofrecido fondos para satisfacer la demanda de los depositantes de su dinero en efectivo. Aunque en los EEUU, cualquier depósito en efectivo superior a 250.000 dólares no está cubierto por el gobierno, en este caso ha renunciado a ese umbral y ha dicho que cubrirá todos los depósitos (solo para estos bancos) como medida de emergencia.

En segundo lugar, la Reserva Federal ha establecido un instrumento especial de préstamos llamado Programa bancario de Financiación a Plazo, donde los bancos pueden obtener préstamos durante un año, utilizando los bonos como garantía a la par para obtener efectivo para satisfacer los retiros de los depositantes. Por lo tanto, no tienen que vender sus bonos por debajo de su valor nominal. Estas medidas tienen como objetivo detener el "pánico" en los bancos.

Pero aquí está el problema. Algunos argumentan que SVB y los otros bancos son pequeños y bastante especializados. Por lo tanto, no reflejan problemas sistémicos más amplios. Pero hay que dudar de eso. En primer lugar, SVB no era un banco pequeño, incluso se especializó en el sector tecnológico: fue el decimosexto más grande de los EEUU y su caída fue la segunda más grande en la historia financiera de los EEUU. Además, un informe reciente de la Corporación Federal de Seguro de Depósitos muestra que SVB no es el único que tiene enormes "pérdidas no realizadas" en sus libros. El total de todos los bancos es actualmente de 620 mil millones de dólares, o el 2,7 % del PIB de los Estados Unidos. Ese es daño potencial para los bancos o la economía si se realizan estas pérdidas.

De hecho, el 10% de los bancos tienen mayores pérdidas no reconocidas que las de SVB. SVB tampoco fue el peor banco en terminos de capitalización, porque el 10% de los bancos tiene una capitalización más baja que SVB. Un estudio reciente encontró que el valor de mercado de los activos del sistema bancario es 2 billones de dólares más bajo de lo sugerido por su valor contable de los activos (que representa las carteras de préstamos mantenidas hasta su vencimiento). Los activos bancarios a valor de mercado han disminuido en un promedio del 10% en todos los bancos, con el quinto percentil inferior experimentando una disminución del 20%. Peor aún, si la Reserva Federal continúa aumentando las tasas de interés, los precios de los bonos caerán aún más, las pérdidas no realizadas aumentarán, y más bancos se enfrentarán a una falta de liquidez.

Por lo tanto, las medidas de emergencia actuales pueden no ser suficientes. La narrativa actual es que la liquidez adicional puede ser financiada por bancos más grandes y fuertes que se hagan cargo de los débiles y restauren la estabilidad financiera sin golpear a los trabajadores. Esta es la solución de mercado en la que los grandes buitres canibalizan la carroña muerta; por ejemplo, HSBC ha comprado el brazo SVB del Reino Unido por 1 libra. En el caso de Credit Suisse, las autoridades suizas forzaron una adquisición por parte del banco más grande UBS por un precio que es una quinta parte del valor de mercado actual de CS.

Y ese no es el final de los próximos problemas. Los bancos estadounidenses están muy metidos en activos de bienes raíces comerciales (CRE), es decir, oficinas, plantas, centros comerciales de supermercados, etc. Cuando las tasas de interés eran muy bajas o incluso cercanas a cero antes de la pandemia, los pequeños bancos acumularon préstamos para el desarrollo inmobiliario y bonos CRE emitidos por los promotores. Los préstamos como parte de las reservas bancarias pasaron del 25 % al 95 % anual a principios de 2023 en los bancos pequeños y al 35 % en los grandes bancos.

Pero los precios de los locales comerciales han estado bajando desde el final de la pandemia, muchos están vacíos y no rentan alquileres. Y ahora, con las tasas hipotecarias comerciales que aumentan empujadas por los aumentos de la Reserva Federal y el BCE, muchos bancos se enfrentan a la posibilidad de más impagos en sus préstamos. Ya en las últimas dos semanas, 3 mil millones de dólares de préstamos se han incumplido a medida que los promotores quiebran. En febrero, el mayor propietario de oficinas en Los Ángeles, Brookfield, incumplió 784 millones de dólares; en marzo, Pacific Investment Co. incumplió 1.700 millones de dólares en bonos hipotecarios y Blackstone incumplió con bonos por valor de 562 millones de dólares. Y hay 270 mil millones de dólares más de estos préstamos CRE pendientes de pago. Además, estos préstamos CRE están muy concentrados. Los bancos pequeños tienen el 80 % del total de préstamos CRE por valor de 2,3 billones de dólares.

El riesgo de los préstamo de CRE aún no ha estallado. Pero afectará a los bancos regionales, que ya se tambalean, más duramente. Y es una espiral viciosa. Los incumplimientos de CRE perjudican a los bancos regionales, ya que la caída de la ocupación de las oficinas y el aumento de las tasas de interés deprimen las valoraciones de las propiedades, creando pérdidas. A su vez, los bancos regionales perjudican a los promotores inmobiliarios, ya que imponen normas de préstamo más estrictas después de la quiebra de SVB. Esto priva a los solicitantes de prestamos de propiedades comerciales de crédito a un precio razonable, reduciendo sus márgenes de beneficio y aumentando los impagos.

Y el otro riesgo que aún no se ha resuelto es internacional. La liquidación del banco internacional suizo de 167 años, Credit Suisse, y su adquisición forzada por parte de su rival UBS, solo fue posible mediante la cancelación del valor de 18 mil millones de dólares de todos los bonos secundarios de CS en poder de fondos de inversión, inversores privados y otros bancos a nivel mundial. La cancelación de los bonos (deuda) y el rescate de los accionistas de CS en su lugar no tiene precedentes en el derecho financiero. Eso ha aumentado el riesgo de mantener tales bonos bancarios, a pesar de las garantías del BCE de que esto no sucedería en la zona euro. Como resultado, los inversores han empezado a preocuparse por otros bancos. En particular, sus ojos se han centrado en las dificultades del banco más grande de Alemania, el Deutsche Bank, que después de los acontecimientos de Credit Suisse, ya no es suficientemente grande para quebrar.

Lo que eso muestra es que la repetida afirmación de la presidente del BCE, Lagarde, de que no hay una "relación" entre la lucha contra la inflación con los aumentos de las tasas de interés y la estabilidad financiera es una tontería, ya que los bancos luchan por mantener a los depositantes y evitar los impagos en los préstamos. De hecho, un nuevo documento de destacados académicos financieros, incluido el ex gobernador del Banco de la Reserva de la India, encuentra que "la evidencia sugiere que la expansión y contracción de los balances de los bancos centrales implica arbitrajes entre la política monetaria y la estabilidad financiera".

La desestimación de los peligros pasados y venideros por parte de las autoridades monetarias no debería sorprender a mis lectores. El economista convencional Jason Furman, ha señalado que después del colapso financiero mundial de 2008-9, la Reserva Federal comenzó a hacer informes regulares de estabilidad financiera (FSR). Pero como comenta Furman: "La Reserva Federal se perdió por completo lo que pasó, no tuvo ni un indicio de preocupación. Una interpretación: incompetencia. Otra interpretación: esto es difícil, incluso si es obvio en retrospectiva". Por ejemplo, el pasado noviembre de 2022, el FSR "generalmente presentó una imagen reconfortante del sector financiero. Y fue especialmente sereno sobre los bancos, tanto su capital como el peligro de retiradas de depósitos masivas".

El FSR de la Reserva Federal nunca hizo pruebas de stress sobre las altas tasas de interés. Y, sin embargo, cuando las tasas de interés comenzaron a subir, debería haber quedado claro que los bancos tenían pérdidas de mercado que no estaban contabilizando en los balances de sus carteras de madurez de bonos. Este riesgo se descartó en una nota a pie de página porque la Reserva Federal pensó que unas tasas de interés más altas significarían ganancias para los bancos en los ingresos netos por intereses. Fue la misma historia con el Banco Nacional Suizo y su confianza en su evaluación del futuro de Credit Suisse hace solo unos meses.

En cuanto a la regulación, he advertido en numerosas ocasiones del fracaso total de la regulación bancaria para evitar crisis en cada ocasión. Como dijo un experto legal bancario: "A raíz de la crisis de 2008, el Congreso erigió un enorme edificio legal para gobernar las instituciones financieras, la Ley Dodd-Frank. Y vimos en el transcurso de un fin de semana que todo era una cara y derrochadora aldea de Potemkin. ¿De qué sirve tener un conjunto masivo de regulaciones... si no se aplican? ¿De qué siven los límites de seguro de depósito... si no se tienen en cuenta? Dodd-Frank todavía está en los libros, pero sus disposiciones garantistas son tan buenas como están muertas. ¿Por qué nadie debería atenerse a sus requisitos ahora, dado que serán ignorados tan pronto como sean inconvenientes? ¿Y por qué el público debería confiar en que está protegido si no se siguen las reglas? De hecho, ¿alguien miró el plan de rescate de SVB o fue todo un espectáculo?"

"Realmente no sé cómo se puede enseñar regulación bancaria prudencial después de SVB. ¿Cómo puedes enseñar a los estudiantes las reglas formales (supervisión, límites de exposición y concentración, acción correctiva inmediata, límites de seguro de depósitos) cuando sabes que no se siguen las reglas?"

"Las reglas siempre se tiran por la ventana en las crisis financieras y luego hay muchos dedos acusadores y nuevas reglas que se siguen hasta la próxima crisis, cuando no es así".

Y el jefe del principal regulador financiero del mundo, Pablo Hernández de Cos, presidente del Comité de Supervisión Bancaria de Basilea, dijo la semana pasada: "La única manera de evitar por completo una corrida bancaria sería exigirles que mantengan todos sus depósitos en activos altamente líquidos, pero entonces no habría más bancos". Lo que quiere decir es que no habría ningún banco que tuviera como objetivo obtener ganancias y especular; pero aún así podría haber bancos sin fines de lucro que proporcionasen un servicio público. Pero, por supuesto, eso no está en la agenda.

Ahora parece que la quiebra de Silicon Valley Bank pagó enormes bonificaciones a sus altos ejecutivos en función de la rentabilidad del banco; como resultado, los ejecutivos invirtieron en activos con más riesgo a largo plazo para aumentar la rentabilidad y así obtener bonificaciones mayores. Y eso no es todo. Justo antes de que el banco quebrara, hizo enormes préstamos a tasas favorables a altos funcionarios, directivos y accionistas por la suma de 219 millones de dólares. Genial si puedes conseguirlo, como un "insider".

¿Qué salió mal en SVB? El presidente de la Reserva Federal, Jay Powell, lo resumió de esta manera: "A un nivel básico, la gestión del Silicon Valley Bank fracasó gravemente. Hicieron crecer el banco muy rápidamente. Expusieron al banco a un riesgo de liquidez y riesgo de tipo de interés significativos. No cubrieron ese riesgo". Pero "ahora sabemos que los supervisores vieron estos riesgos e intervinieron". ¿En serio? Si es así, ¡llegaron un poco tarde! "Sabemos que SVB experimentó una corrida bancaria masiva y rápida sin precedentes. Se trata de un grupo muy grande de depositantes conectados, un grupo concentrado de depositantes conectados que llevaron a cabo una corrida muy, muy rápida. Más rápida de lo que sugeriría el registro histórico". Así que a la Reserva Federal le pilló por sorpresa.

Pero no hay que preocuparse, no volverá a suceder. "Por nuestra parte, estamos haciendo una revisión de la supervisión y la regulación. Mi único interés es que identifiquemos lo que salió mal aquí. La pregunta es cómo sucedió esto. ¿Qué salió mal? Intentar encontrarlo. Lo encontraremos. Y luego hacer una evaluación de cuáles son las políticas correctas que hat que aplicar para que no vuelva a suceder. E implementar esas políticas".

Pero esta es una explicación superficial. Cada vez, habrá alguna línea de falla en la banca. Como explicó Marx, el capitalismo es una economía monetaria. La producción no es para consumo directo en el punto de uso. La producción de mercancias debe ser vendida en un mercado a cambio de dinero. Y el dinero es necesario para comprar mercancias.

El dinero y las mercancias no son lo mismo, por lo que la circulación de dinero y de mercancias está inherentemente sujeta a un desajuste. En cualquier momento, los titulares de dinero en efectivo pueden decidir no comprar mercancias a precios actuales y, en su lugar, acumularlo. Entonces, los que venden mercancias deben reducir los precios o incluso ir a la quiebra. Muchas cosas pueden desencadenar esta ruptura en el intercambio de dinero y mercancias, o de dinero por activos financieros como bonos o acciones, lo que Marx llamó "capital ficticio". Y puede suceder de repente.

Pero la principal causa subyacente será la acumulación de capital en los sectores productivos de la economía o, en otras palabras, la caída de la rentabilidad de la inversión y la producción. Los clientes de las empresas tecnológicas en SVB habían comenzado a perder beneficios y estaban sufriendo una pérdida de financiación de los llamados capitalistas de riesgo (inversores en nuevas empresas) porque los inversores podían ver caer las ganancias. Por eso las empresas tecnológicas tuvieron que agotar sus depósitos en efectivo. Esto destruyó la liquidez de SVB y le obligó a anunciar una venta de emergencia de sus activos de bonos. Además, las tasas de interés crecieron, aumentando el coste de los préstamos. Esta crisis de "liquidez" se está gestando en el sector inmobiliario y en los bancos con grandes deudas de bonos.

Así que la crisis bancaria aún no ha terminado. De hecho, algunos argumentan que podría haber una crisis continua que dure años, haciéndose eco de lo que sucedió durante la crisis de las cajas de ahorro de EEUU [de los años 1980-90].

Lo que es seguro es que los términos del crédito se están endureciendo, los préstamos bancarios se reducirán y las empresas de los sectores productivos tendrán cada vez más dificultades para recaudar fondos para invertir y los hogares para comprar bienes caros. Eso va a acelerar la caída en una depresión de las economías. El audaz optimismo expresado antes de marzo de que se evitará la recesión resultará infundado. Solo la semana pasada, las propias previsiones de la Reserva Federal para el crecimiento económico de EEUU este año se redujeron a solo el 0,4 %, lo que, si se cumplen, significaría al menos dos trimestres de contracción a mediados de este año.

Y si la actual crisis bancaria se vuelve sistémica, como lo hizo en 2008, tendrá que haber una "socialización" de las pérdidas sufridas por la élite bancaria a través de rescates públicos, aumentando las deudas del sector público (ya en máximos históricos); todo a expensas del resto de nosotros a través de un aumento de los impuestos y aún más austeridad en el gasto.